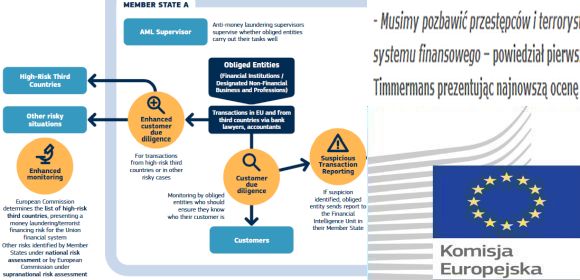

– Musimy pozbawić przestępców i terrorystów możliwości nadużywania naszego systemu finansowego – powiedział pierwszy wiceprzewodniczący Frans Timmermans prezentując najnowszą ocenę ryzyka. Sprawozdania KE wskazują na wiele luk we wdrażaniu obowiązujących przepisów np. wiele banków nadal nie dostosowało się do wymogów dotyczących przeciwdziałania praniu brudnych pieniędzy.

Komisja Europejska przyjęła komunikat i cztery sprawozdania, które pozwolą organom europejskim i krajowym skuteczniej eliminować ryzyko prania pieniędzy i finansowania terroryzmu. Komisja pod przewodnictwem Jean-Claude’a Junckera wprowadziła surowe przepisy unijne, opracowując czwartą i piątą dyrektywę w sprawie przeciwdziałania praniu pieniędzy, a ponadto wzmocniła nadzorczą funkcję Europejskiego Urzędu Nadzoru Bankowego. W sprawozdaniach zaznaczono, że konieczne jest pełne wdrożenie tych dyrektyw, podkreślając jednocześnie, że nadal trzeba usunąć szereg luk strukturalnych, jeżeli chodzi o wdrażanie unijnych przepisów w zakresie przeciwdziałania praniu pieniędzy oraz zwalczania finansowania terroryzmu. Aktualny pakiet będzie służył jako podstawa strategicznych decyzji podejmowanych w przyszłości dotyczących tego, w jaki sposób dalej wzmacniać unijne ramy przeciwdziałania praniu pieniędzy.

Pierwszy wiceprzewodniczący Frans Timmermans powiedział: – Istnieje kilka bardzo konkretnych usprawnień, które można szybko wdrożyć na szczeblu operacyjnym. Komisja będzie nadal wspierała państwa członkowskie w ich działaniach, zastanawiając się również, w jaki sposób sprostać pozostałym wyzwaniom strukturalnym.

Valdis Dombrovskis , wiceprzewodniczący do spraw euro i dialogu społecznego, odpowiedzialny także za stabilność finansową, usługi finansowe i unię rynków kapitałowych, powiedział: – Wiarygodne ramy przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu oraz zwalczania tych zjawisk mają kluczowe znaczenie dla utrzymania integralności europejskiego systemu finansowego oraz ograniczenia ryzyka dla stabilności finansowej. Niemniej jednak analiza wykazuje, iż przepisy w zakresie przeciwdziałania praniu pieniędzy nadal nie są jednakowo stosowane we wszystkich bankach i państwach UE. Mamy więc problem strukturalny, który ogranicza możliwości zapobiegania przez Unię wykorzystywaniu systemu finansowego do nielegalnych celów. Należy jak najszybciej rozwiązać ten problem.

Věra Jourová , komisarz do spraw sprawiedliwości, konsumentów i równouprawnienia płci, powiedziała: – Wprowadziliśmy surowe przepisy dotyczące przeciwdziałania praniu pieniędzy na szczeblu UE, państwa członkowskie muszą jednak wdrożyć je w praktyce. Chcemy, aby Unia wyeliminowała wszelkie słabe punkty, które mogłyby być wykorzystane przez przestępców. Niedawne skandale pokazały, że państwa członkowskie powinny zająć się tym problemem w pierwszej kolejności.

W komunikacie W kierunku skuteczniejszego wdrażania unijnych ram przeciwdziałania praniu pieniędzy i zwalczania finansowania terroryzmu przedstawiono przegląd czterech sprawozdań: sprawozdanie z ponadnarodowej oceny ryzyka przedstawia aktualizację ryzyk sektorowych związanych z praniem pieniędzy i finansowaniem terroryzmu. W sprawozdaniach dotyczących oceny ostatnich przypadków prania pieniędzy na dużą skalę w sektorze finansowym, jednostek analityki finansowej oraz wzajemnych powiązań między centralnymi rejestrami rachunków bankowych przeanalizowano niedociągnięcia w obecnych procedurach nadzoru i współpracy w zakresie przeciwdziałania praniu pieniędzy oraz określono, w jaki sposób można usunąć te niedociągnięcia.

Ocena ryzyka prania pieniędzy na rynku wewnętrznym

Sprawozdanie z ponadnarodowej oceny ryzyka to narzędzie, które ma pomóc państwom członkowskim w identyfikowaniu ryzyka prania pieniędzy i finansowania terroryzmu oraz w eliminowaniu tego ryzyka. Komisja publikuje je co dwa lata od 2017 r.

W sprawozdaniu wykazano, iż większość zaleceń zawartych w pierwszej ponadnarodowej ocenie ryzyka została wykonana przez różne podmioty. Nadal utrzymuje się jednak kilka trudności horyzontalnych, w szczególności w odniesieniu do produktów anonimowych, identyfikacji właścicieli rzeczywistych oraz nowych produktów nieobjętych jeszcze regulacjami, takich jak aktywa cyfrowe. Niektóre z tych trudności zostaną pokonane dzięki transpozycji do prawa krajowego piątej dyrektywy w sprawie przeciwdziałania praniu pieniędzy. W sprawozdaniu przypomniano również, iż państwa członkowskie nadal są zobowiązane w pełni wdrożyć czwartą dyrektywę w sprawie przeciwdziałania praniu pieniędzy. Komisja wzywa państwa członkowskie do pełnego wdrożenia tej dyrektywy oraz zastosowania się do zaleceń zawartych w tym sprawozdaniu. Poprawiłoby to współpracę między organami nadzoru, podniosłoby świadomość wśród podmiotów podlegających dyrektywie oraz dostarczyłoby dalszych wskazówek dotyczących określania własności rzeczywistej.

Ocena ostatnich przypadków prania pieniędzy i związane z tym doświadczenia

Po wymianie informacji z Parlamentem Europejskim i w następstwie wniosku Rady z grudnia 2018 r. Komisja Europejska zbadała dziesięć ujawnionych niedawno przypadków prania pieniędzy w unijnych bankach, aby dokonać analizy kilku obecnych niedociągnięć i określić możliwy kierunek działania na przyszłość.

Sprawozdanie – mimo że nie wyczerpuje listy możliwych zagadnień – wykazuje, iż:

- W szeregu zbadanych przypadków banki nie stosowały się skutecznie do wymogów dotyczących przeciwdziałania praniu pieniędzy lub czasem w ogóle ich nie wypełniały. Nie posiadały one właściwych mechanizmów wewnętrznych, aby zapobiegać praniu pieniędzy, oraz nie dostosowywały one swoich strategii w zakresie przeciwdziałania praniu pieniędzy i zwalczania finansowania terroryzmu, gdy ich modele biznesowe były obarczone ryzykiem. W ustaleniach podkreślono również brak koordynacji między takimi strategiami, zarówno na szczeblu poszczególnych podmiotów, jak i na szczeblu grupowym.

- Natomiast działania nadzorcze organów krajowych bardzo się różniły pod kątem terminowości i skuteczności. Występowały znaczne rozbieżności pod względem ustalania priorytetów, posiadanych zasobów, wiedzy fachowej i dostępnych narzędzi. W szczególności w odniesieniu do nadzoru nad grupami bankowymi, organy nadzoru miały tendencję do zbytniego polegania na ramach przeciwdziałania praniu pieniędzy przyjmującego państwa członkowskiego, co negatywnie odbiło się na skuteczności działań nadzorczych w sprawach transgranicznych na szczeblu UE. Ponadto podział zadań zmniejszył skuteczność współpracy między organami ds. przeciwdziałania praniu pieniędzy, organami nadzoru ostrożnościowego, jednostkami analityki finansowej i organami egzekwowania prawa.

Te niedociągnięcia wskazują na istnienie trudności strukturalnych we wdrażaniu przepisów UE, które zostały tylko częściowo usunięte. Rozdrobnienie pod względem regulacyjnym i nadzorczym, w powiązaniu z odmiennością zadań, uprawnień i narzędzi, z których korzystają organy publiczne, przyczynia się do osłabienia procesu wdrażania przepisów unijnych. Braki w strategiach na rzecz przeciwdziałania praniu pieniędzy i w procedurach nadzoru bardziej uwydatniają się w sytuacjach transgranicznych, zarówno w obrębie UE, jak i w odniesieniu do państw spoza UE. Choć banki i organy nadzoru podjęły już znaczące działania, wiele jeszcze pozostaje do zrobienia. Konieczne jest na przykład dalsze ujednolicenie przepisów w państwach członkowskich oraz wzmocnienie nadzoru.

Konieczność wzmocnionej współpracy między jednostkami analityki finansowej

Jednostki analityki finansowej odgrywają kluczową rolę w określaniu ryzyka prania pieniędzy w każdym kraju. Unijna platforma jednostek analityki finansowej, zrzeszająca grupę ekspertów z Komisji, znacznie poprawiła współpracę w ostatnich latach, jednak Komisja przedstawiła kwestie, które nadal wymagają uwagi:

- Dostęp jednostek analityki finansowej do informacji : ze względu na różnice w statusie, uprawnieniach i organizacji niektóre jednostki analityki finansowej nie są w stanie dotrzeć do właściwych informacji (finansowych, administracyjnych i dotyczących egzekwowania prawa) ani nie mogą się nimi wymieniać.

- Wymiana informacji między jednostkami analityki finansowej nadal jest niewystarczająca i często zbyt wolna.

- Narzędzia informatyczne : jednostkom analityki finansowej brakuje czasem właściwych narzędzi informatycznych, aby skutecznie importować i eksportować informacje do/z FIU.NET.

- Ograniczony zakres unijnej platformy jednostek analityki finansowej , która nie jest w stanie opracować prawnie wiążących modeli, wytycznych i norm.

W sprawozdaniu zaproponowano kilka konkretnych zmian, takich jak nowy mechanizm wsparcia, które jeszcze bardziej usprawniłyby współpracę między jednostkami analityki finansowej w całej UE.

Wzajemne powiązania między centralnymi rejestrami rachunków bankowych

W sprawozdaniu dotyczącym wzajemnych powiązań między centralnymi rejestrami rachunków bankowych określono szereg elementów, które należy rozważyć w kontekście możliwych wzajemnych powiązań między rejestrami rachunków bankowych oraz systemów wyszukiwania danych. Komisja sugeruje, aby taki system był w miarę możliwości systemem zdecentralizowanym posiadającym wspólną platformę na szczeblu UE. Aby ustanowić wzajemne powiązania, konieczne byłyby działania ustawodawcze, którym towarzyszyłyby konsultacje z rządami państw członkowskich, jednostkami analityki finansowej, organami ścigania oraz biurami ds. odzyskiwania mienia.

Dalsze kroki

Dzisiejsze sprawozdania będą podstawą przyszłej debaty na temat dalszych działań w tym obszarze, w tym w odniesieniu do obowiązków instytucji finansowych oraz uprawnień i narzędzi koniecznych do skutecznego nadzoru. Ze względu na obecny stopień zintegrowania rynku bankowego konieczne będą również dalsze działania dotyczące transgranicznych aspektów ram przeciwdziałania praniu pieniędzy/finansowaniu terroryzmu. Komisja będzie nadal ściśle monitorowała wdrażanie przez państwa członkowskie unijnych przepisów w celu przeciwdziałania praniu pieniędzy.

Przebieg procedury

W trakcie urzędowania Komisji Junckera UE wzmocniła unijne ramy przeciwdziałania praniu pieniędzy/zwalczania finansowania terroryzmu dzięki przyjęciu czwartej dyrektywy w sprawie przeciwdziałania praniu pieniędzy, którą państwa członkowskie miały transponować do prawa krajowego do czerwca 2017 r. Komisja przeprowadza obecnie ocenę transpozycji czwartej dyrektywy w sprawie przeciwdziałania praniu pieniędzy, a jednocześnie weryfikuje, czy państwa członkowskie prawidłowo wdrażają odnośne przepisy. Komisja wszczęła postępowania w sprawie uchybienia zobowiązaniom państwa członkowskiego przeciwko większości państw członkowskich, ponieważ uznała, że przekazane przez nie informacje wskazują, że nie dokonały one pełnej transpozycji tej dyrektywy.

Piąta dyrektywa w sprawie przeciwdziałania praniu pieniędzy wzmocni uprawnienia jednostek analityki finansowej, zwiększy przejrzystość w zakresie informacji dotyczących własności rzeczywistej, jak również ureguluje waluty wirtualne i karty przedpłacone, aby skuteczniej zapobiegać finansowaniu terroryzmu. Państwa członkowskie mają dokonać transpozycji tej dyrektywy do prawa krajowego do stycznia 2020 r.

W następstwie wykrycia kilku przypadków prania pieniędzy w 2018 r. Komisja powołała w maju 2018 r. wspólną grupę roboczą wraz z Europejskimi Urzędami Nadzoru i Europejskim Bankiem Centralnym. Na podstawie zaleceń tej grupy roboczej Komisja opublikowała we wrześniu 2018 r. komunikat dotyczący wzmocnienia ram przeciwdziałania praniu pieniędzy i ram ostrożnościowych oraz przyjęła nowe przepisy w celu zwiększenia roli Europejskiego Urzędu Nadzoru Bankowego. Dzięki przyjęciu piątej dyrektywy w sprawie wymogów kapitałowych w grudniu 2018 r. doprowadziło to do wzmocnienia aspektu dotyczącego przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu w ostrożnościowych przepisach bankowych.

WIĘCEJ INFORMACJI NA TEN TEMAT <<==>> LINK

materiał: Komisja Europejska Przedstawicielstwo w Polsce

tekst: Wydział Prasy Komisja Europejska Przedstawicielstwo w Polsce

opracowanie: Radio Biper Biała Podlaska